Giełda to znacznie więcej niż tylko miejsce, gdzie kupuje się i sprzedaje akcje. To zorganizowany rynek kapitałowy, który odgrywa kluczową rolę w gospodarce, umożliwiając firmom pozyskiwanie kapitału, a inwestorom pomnażanie oszczędności. Zrozumienie jej podstaw jest absolutnie kluczowe dla każdego, kto chce świadomie zarządzać swoimi finansami i rozpocząć swoją przygodę z inwestowaniem.

Giełda to rynek, gdzie firmy pozyskują kapitał, a inwestorzy budują majątek.

- Giełda jest zorganizowaną platformą do handlu instrumentami finansowymi, takimi jak akcje, obligacje czy ETF-y.

- Umożliwia firmom pozyskiwanie kapitału na rozwój oraz inwestorom pomnażanie oszczędności.

- Ceny na giełdzie kształtują się głównie pod wpływem mechanizmów popytu i podaży.

- Aby inwestować, należy założyć rachunek maklerski w licencjonowanym domu maklerskim.

- Inwestowanie wiąże się z ryzykiem utraty kapitału, a zyski podlegają opodatkowaniu (tzw. "podatek Belki" 19%).

- Giełda Papierów Wartościowych w Warszawie (GPW) to główny polski rynek, z indeksami takimi jak WIG20 czy WIG.

Definicja giełdy w najprostszych słowach: Targowisko kapitału

W najprostszych słowach, giełda to zorganizowany rynek, na którym dochodzi do handlu różnego rodzaju instrumentami finansowymi. Możemy ją sobie wyobrazić jako nowoczesne targowisko, gdzie zamiast warzyw czy ubrań, przedmiotem transakcji są papiery wartościowe, takie jak akcje czy obligacje. To właśnie tutaj spotyka się kapitał inwestorów zarówno tych indywidualnych, jak i instytucjonalnych z potrzebami finansowymi firm, które szukają środków na rozwój. Giełda to więc pomost łączący oszczędności z inwestycjami, napędzający wzrost gospodarczy.

Rola giełdy w gospodarce: Jak wpływa na firmy i Twoje oszczędności?

Giełda pełni niezwykle istotne funkcje w każdej rozwiniętej gospodarce. Nie jest to jedynie miejsce spekulacji, ale przede wszystkim mechanizm, który efektywnie alokuje kapitał i wspiera rozwój przedsiębiorstw. Z mojego doświadczenia wiem, że zrozumienie tych podstawowych ról jest kluczowe, aby docenić jej znaczenie.

- Alokacja kapitału: Giełda umożliwia spółkom pozyskiwanie kapitału na rozwój, inwestycje w nowe technologie czy ekspansję poprzez emisję akcji. Dzięki temu firmy mogą rosnąć, tworzyć miejsca pracy i innowacje.

- Wycena kapitału: Rynek na bieżąco wycenia wartość notowanych spółek. Ceny akcji odzwierciedlają oczekiwania inwestorów co do przyszłych wyników firmy, co stanowi ważny sygnał dla zarządów i rynku.

- Płynność: Inwestorzy mogą w łatwy sposób kupować i sprzedawać papiery wartościowe. Ta płynność jest niezwykle ważna, ponieważ daje pewność, że w razie potrzeby będzie można szybko upłynnić swoje aktywa.

- Transparencja: Spółki giełdowe mają obowiązki informacyjne, co zwiększa przejrzystość ich działalności. Muszą regularnie publikować raporty finansowe i informować o ważnych wydarzeniach, co chroni inwestorów i buduje zaufanie.

Giełda Papierów Wartościowych w Warszawie (GPW): Poznaj polski rynek

W Polsce głównym i największym rynkiem giełdowym jest Giełda Papierów Wartościowych w Warszawie (GPW). To tutaj koncentruje się handel większością instrumentów finansowych dostępnych dla polskich inwestorów. GPW jest ważnym graczem w regionie Europy Środkowo-Wschodniej i oferuje szeroki wachlarz możliwości inwestycyjnych. Jako polski inwestor, to właśnie z GPW najczęściej będziesz mieć do czynienia.

Na GPW można obracać różnymi instrumentami finansowymi:

- Akcje: Najbardziej popularne instrumenty, reprezentujące udział w kapitale spółki.

- Obligacje: Dłużne papiery wartościowe, które stanowią pożyczkę dla emitenta (np. państwa czy firmy) w zamian za obiecane odsetki.

- Prawa poboru: Uprawnienia do zakupu nowych akcji spółki po określonej cenie, przysługujące dotychczasowym akcjonariuszom.

- Certyfikaty inwestycyjne: Papiery wartościowe emitowane przez fundusze inwestycyjne zamknięte.

- Instrumenty pochodne: Takie jak kontrakty terminowe czy opcje, których wartość zależy od wartości instrumentu bazowego (np. akcji, indeksu).

Jak działa giełda? Kluczowe mechanizmy, które musisz poznać

Popyt i podaż: Serce mechanizmu rynkowego, czyli co kształtuje ceny akcji?

Podstawą działania giełdy jest niezmiennie mechanizm popytu i podaży. To właśnie on, niczym niewidzialna ręka rynku, kształtuje ceny akcji i innych instrumentów finansowych. Kiedy popyt na daną akcję rośnie czyli więcej inwestorów chce ją kupić, niż sprzedać jej cena zazwyczaj idzie w górę. Dzieje się tak, ponieważ kupujący są skłonni zapłacić więcej, aby zdobyć pożądany papier wartościowy. Z kolei, gdy podaż przewyższa popyt czyli więcej inwestorów chce sprzedać akcje, niż kupić cena spada. Wtedy sprzedający obniżają cenę, aby znaleźć nabywców. Zrozumienie tej prostej zasady jest fundamentalne, ponieważ to właśnie ona leży u podstaw każdego ruchu cenowego na giełdzie.

Akcje, obligacje, ETF-y: W co można inwestować na giełdzie?

Świat giełdy oferuje różnorodne instrumenty, a wybór zależy od Twoich celów i tolerancji na ryzyko. Pozwól, że krótko przedstawię te najbardziej podstawowe, które z pewnością spotkasz na swojej drodze inwestycyjnej.

- Akcje

- To udział w kapitale spółki. Kupując akcję, stajesz się współwłaścicielem firmy i masz prawo do części jej zysków (dywidendy) oraz do głosowania na walnym zgromadzeniu akcjonariuszy. Wartość akcji może rosnąć lub spadać w zależności od wyników firmy i nastrojów rynkowych.

- Obligacje

- Obligacje to nic innego jak pożyczka, której udzielasz emitentowi (np. państwu, miastu czy dużej firmie). W zamian za pożyczony kapitał, emitent zobowiązuje się do regularnego wypłacania odsetek oraz zwrotu pożyczonej kwoty w określonym terminie. Obligacje są zazwyczaj mniej ryzykowne niż akcje, ale oferują też niższe potencjalne zyski.

- ETF-y (Exchange Traded Funds)

- To fundusze inwestycyjne, które są notowane na giełdzie, podobnie jak akcje. Ich celem jest zazwyczaj odwzorowywanie wyników konkretnego indeksu giełdowego (np. WIG20, S&P 500) lub ceny surowca. ETF-y są niezwykle popularne, ponieważ pozwalają na łatwe i zdywersyfikowane inwestowanie w cały rynek lub sektor przy stosunkowo niskich kosztach. To świetna opcja dla początkujących, którzy chcą uniknąć ryzyka związanego z wyborem pojedynczych akcji.

Indeksy giełdowe (WIG20, WIG): Barometr nastrojów na rynku

Indeksy giełdowe to dla mnie jak barometry nastrojów na rynku. Nie są to instrumenty, które można kupić bezpośrednio (choć można inwestować w ETF-y, które je odwzorowują), ale stanowią kluczowy wskaźnik kondycji gospodarki i poszczególnych sektorów. Indeks to syntetyczna miara zmian cen wybranych akcji, która pozwala ocenić, czy rynek rośnie, czy spada. Dzięki nim możemy szybko zorientować się, jak radzi sobie giełda jako całość.

Na Giełdzie Papierów Wartościowych w Warszawie mamy kilka kluczowych indeksów:

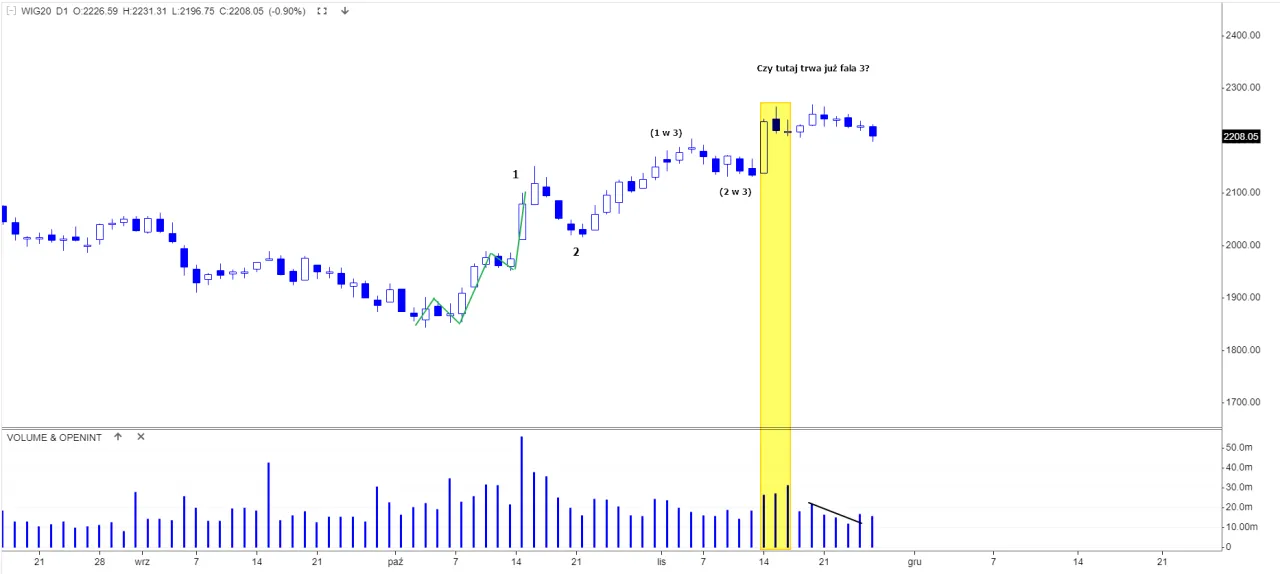

- WIG20: Obejmuje 20 największych i najbardziej płynnych spółek z Głównego Rynku GPW. To nasz flagowy indeks, często uważany za główny wskaźnik kondycji polskiej giełdy.

- WIG: Jest to najszerszy indeks, obejmujący niemal wszystkie spółki notowane na Głównym Rynku GPW. Daje nam kompleksowy obraz całego polskiego rynku akcji.

- mWIG40: Indeks ten śledzi wyniki 40 średnich spółek, które są notowane na GPW.

- sWIG80: Obejmuje 80 małych spółek, często o dużym potencjale wzrostu, ale też wyższym ryzyku.

- NCIndex: To indeks dla rynku NewConnect, który jest przeznaczony dla młodych, dynamicznych spółek, często z sektora technologicznego.

Rola domu maklerskiego: Twój niezbędny pośrednik w świecie inwestycji

Jeśli chcesz inwestować na giełdzie, dom maklerski będzie Twoim niezbędnym pośrednikiem. Giełda nie jest dostępna bezpośrednio dla inwestorów indywidualnych wszystkie transakcje muszą być realizowane za pośrednictwem licencjonowanego podmiotu, jakim jest właśnie dom maklerski. To on zapewnia Ci dostęp do platformy transakcyjnej, przez którą składasz zlecenia kupna i sprzedaży. Dom maklerski prowadzi Twój rachunek inwestycyjny, przechowuje Twoje papiery wartościowe i dba o rozliczenia. Wybór odpowiedniego domu maklerskiego, który oferuje dobre narzędzia, wsparcie i rozsądne opłaty, jest jednym z pierwszych i najważniejszych kroków w świecie inwestycji.Kto i jak może zarabiać na giełdzie? Pierwsze kroki inwestora

Inwestor indywidualny vs. instytucjonalny: Kim są gracze na giełdzie?

Na giełdzie spotykają się różni gracze. Z jednej strony mamy inwestorów indywidualnych czyli osoby fizyczne, takie jak ja czy Ty, które inwestują własne środki, często w celu budowania majątku na przyszłość. Z drugiej strony są inwestorzy instytucjonalni to potężne podmioty, takie jak fundusze inwestycyjne, banki, firmy ubezpieczeniowe czy fundusze emerytalne, które zarządzają ogromnymi kapitałami w imieniu swoich klientów. Chociaż ich cele i skala działania są różne, zasady gry na giełdzie są dla wszystkich takie same. W tym artykule skupiam się przede wszystkim na perspektywie inwestora indywidualnego, który stawia swoje pierwsze kroki.

Zakładanie rachunku maklerskiego: Praktyczny przewodnik krok po kroku

Aby rozpocząć swoją przygodę z giełdą, pierwszym i najważniejszym krokiem jest założenie rachunku maklerskiego (często nazywanego też rachunkiem inwestycyjnym). To przez ten rachunek będziesz składać zlecenia kupna i sprzedaży papierów wartościowych. Na szczęście, dzięki postępującej digitalizacji, cały proces jest dziś znacznie prostszy niż kiedyś.

- Wybierz dom maklerski: Zdecyduj, który licencjonowany dom maklerski najlepiej odpowiada Twoim potrzebom. Zwróć uwagę na opłaty, dostęp do rynków, jakość platformy transakcyjnej i obsługi klienta.

- Wypełnij wniosek: Większość domów maklerskich oferuje możliwość założenia rachunku online. Będziesz musiał wypełnić formularz, podać swoje dane osobowe, a także odpowiedzieć na pytania dotyczące Twojego doświadczenia inwestycyjnego i tolerancji na ryzyko (tzw. ankieta MIFID).

- Zweryfikuj tożsamość: Tożsamość można zazwyczaj zweryfikować na kilka sposobów: przelewem weryfikacyjnym z Twojego konta bankowego, kurierem, wideoweryfikacją lub osobiście w placówce.

- Podpisz umowę: Po weryfikacji tożsamości, umowa zostanie Ci przesłana do podpisu (elektronicznie lub tradycyjnie).

- Wpłać środki: Gdy rachunek będzie aktywny, będziesz mógł zasilić go pieniędzmi, które przeznaczysz na inwestycje.

- Zacznij inwestować: Po zaksięgowaniu środków, możesz już logować się do platformy transakcyjnej i składać swoje pierwsze zlecenia. Pamiętaj, aby zawsze zaczynać od małych kwot i stale się edukować!

Dwie drogi do zysku: Wzrost wartości akcji a dywidenda

Inwestując na giełdzie, masz zasadniczo dwie główne drogi do osiągnięcia zysku. Pierwsza, i dla wielu najbardziej intuicyjna, to wzrost wartości akcji. Jeśli kupisz akcje po niższej cenie, a następnie sprzedasz je drożej, osiągniesz tzw. zysk kapitałowy. Na przykład, kupując akcję za 100 zł i sprzedając ją za 120 zł, zarabiasz 20 zł. Druga droga to dywidenda. Wiele spółek, zwłaszcza tych stabilnych i dojrzałych, dzieli się częścią swoich zysków z akcjonariuszami w formie dywidendy. Jeśli posiadasz akcje takiej firmy, możesz regularnie otrzymywać wypłaty na swój rachunek maklerski. To forma pasywnego dochodu, która jest szczególnie ceniona przez inwestorów długoterminowych. Pamiętaj, że obie te drogi wiążą się z ryzykiem wartość akcji może spaść, a spółka może nie wypłacić dywidendy.

Blaski i cienie inwestowania: Jakie ryzyko niesie ze sobą giełda?

Hossa i bessa: Zrozumieć cykle rynkowe

Giełda nie porusza się w linii prostej charakteryzują ją cykle, które mają swoje nazwy: hossa i bessa. Zrozumienie ich jest kluczowe, aby nie dać się ponieść emocjom i podejmować racjonalne decyzje. Hossa, często nazywana rynkiem byka (od byka, który atakuje rogami do góry), to okres wzrostów cen akcji. Panuje wtedy optymizm, inwestorzy chętnie kupują, a gospodarka zazwyczaj ma się dobrze. Z kolei bessa, czyli rynek niedźwiedzia (od niedźwiedzia, który uderza łapą w dół), to okres spadków. Charakteryzuje się pesymizmem, wyprzedażą akcji i często zbiega się z gorszą koniunkturą gospodarczą. Te cykle wpływają na nastroje rynkowe i oczywiście na potencjalne wyniki Twoich inwestycji. Ważne jest, aby pamiętać, że po każdej hossie przychodzi bessa i odwrotnie to naturalny element rynku.

Potencjalne zyski a ryzyko straty: O czym musisz pamiętać przed pierwszą transakcją?

Zawsze powtarzam, że inwestowanie na giełdzie to fascynująca przygoda, która może przynieść znaczące zyski, ale zawsze wiąże się z ryzykiem utraty kapitału. Nie ma gwarancji zysku, a obietnice szybkich i łatwych pieniędzy powinny wzbudzać Twoją ostrożność. Przed pierwszą transakcją musisz być świadomy kilku kluczowych ryzyk:

- Ryzyko rynkowe: Ceny akcji mogą spadać z powodów niezależnych od konkretnej firmy, np. z powodu pogorszenia koniunktury gospodarczej, kryzysu politycznego czy pandemii. Cały rynek może pójść w dół.

- Ryzyko płynności: Niektóre, mniej popularne akcje mogą być trudne do szybkiego sprzedania po satysfakcjonującej cenie, zwłaszcza w większych ilościach.

- Ryzyko związane z konkretną spółką: Wyniki finansowe firmy mogą się pogorszyć, może stracić rynek, popełnić błędy zarządcze, co bezpośrednio wpłynie na cenę jej akcji.

- Ryzyko walutowe: Jeśli inwestujesz w spółki zagraniczne, zmiany kursów walut mogą wpłynąć na wartość Twojej inwestycji, nawet jeśli cena akcji w walucie lokalnej rośnie.

Dlatego tak ważne jest, aby inwestować tylko te pieniądze, których utrata nie wpłynie negatywnie na Twoją sytuację finansową. Dywersyfikacja, czyli rozłożenie inwestycji na różne aktywa, jest jednym z najlepszych sposobów na zarządzanie ryzykiem.

Podatek od zysków kapitałowych ("podatek Belki"): Ile musisz oddać państwu?

Niestety, inwestując na giełdzie i osiągając zyski, musisz pamiętać o tym, że państwo również chce mieć w tym swój udział. Mowa tu o tzw. "podatku Belki", czyli podatku od dochodów kapitałowych. W Polsce wynosi on 19% od zysków (np. ze sprzedaży akcji, od dywidend czy odsetek od obligacji). Co ważne, to Ty jako inwestor masz obowiązek rozliczyć się z urzędem skarbowym. Dom maklerski zazwyczaj przesyła Ci na początku roku odpowiedni formularz (PIT-8C), który zawiera wszystkie niezbędne dane do wypełnienia rocznego zeznania podatkowego. Pamiętaj, że podatek płaci się tylko od zysków jeśli poniosłeś stratę, możesz ją rozliczyć w kolejnych latach.

Czy giełda jest dla każdego? Podsumowanie i kluczowe wnioski

Giełda jako narzędzie do budowania majątku w długim terminie

Giełda, mimo swoich złożoności i ryzyka, jest potężnym narzędziem do budowania majątku w długim terminie. Historia pokazuje, że inwestowanie w akcje, zwłaszcza w perspektywie wielu lat, potrafi przynieść znacznie wyższe stopy zwrotu niż tradycyjne lokaty bankowe. Obserwuję, jak w ostatnich latach rośnie zainteresowanie inwestowaniem indywidualnym, napędzane dostępnością technologii i poszukiwaniem alternatyw dla niskich stóp procentowych. Jednak aby efektywnie korzystać z jej potencjału, niezbędna jest świadomość ryzyka i ciągła edukacja. Giełda nie jest dla każdego, kto szuka szybkiego zysku bez wysiłku, ale dla tych, którzy są gotowi uczyć się, być cierpliwymi i podejmować świadome decyzje, może stać się drogą do finansowej niezależności.

Przeczytaj również: Giełda dla początkujących: Jak zacząć inwestować w Polsce bez fortuny?

Najważniejsze pojęcia, które warto zapamiętać na start

Zaczynając swoją przygodę z giełdą, warto mieć w głowie kilka kluczowych pojęć. To absolutne podstawy, które pomogą Ci zrozumieć rynek i poruszać się po nim z większą pewnością.

- Akcje

- Udział w kapitale spółki, dający prawo do zysku i wpływu na jej decyzje.

- Obligacje

- Dłużny papier wartościowy, pożyczka dla emitenta z obietnicą odsetek i zwrotu kapitału.

- ETF (Exchange Traded Fund)

- Fundusz inwestycyjny notowany na giełdzie, odwzorowujący indeks lub surowiec, popularny ze względu na niskie koszty i dywersyfikację.

- Indeks giełdowy

- Wskaźnik mierzący zmiany cen grupy akcji, barometr nastrojów rynkowych (np. WIG20, WIG).

- Dom maklerski

- Pośrednik między inwestorem a giełdą, niezbędny do realizacji transakcji.

- Hossa

- Okres wzrostów cen akcji na giełdzie, rynek byka.

- Bessa

- Okres spadków cen akcji na giełdzie, rynek niedźwiedzia.

- Podatek Belki

- 19% podatek od dochodów kapitałowych (zysków z giełdy), który należy rozliczyć z urzędem skarbowym.