Planując zaciągnięcie kredytu, stajemy przed gąszczem terminów finansowych. Jednym z podstawowych, a zarazem często mylących wskaźników, jest oprocentowanie nominalne. Zrozumienie, czym ono jest i co się na nie składa, to absolutna podstawa do świadomego wyboru oferty, która faktycznie będzie dla nas korzystna.

Oprocentowanie nominalne to kluczowy element kosztu kredytu: zrozum, co wpływa na Twoje odsetki.

- Oprocentowanie nominalne to procent w skali roku, który określa wyłącznie koszt odsetek od pożyczonego kapitału, bez żadnych dodatkowych opłat.

- Składa się z dwóch głównych elementów: stopy referencyjnej (np. WIBOR, WIRON) oraz marży banku.

- Jego wysokość jest silnie powiązana ze stopami procentowymi Narodowego Banku Polskiego, ustalonymi przez Radę Polityki Pieniężnej.

- Kluczowe jest odróżnienie go od RRSO (Rzeczywistej Rocznej Stopy Oprocentowania), które obejmuje wszystkie koszty kredytu, nie tylko odsetki.

- W Polsce obowiązują prawne limity maksymalnego oprocentowania nominalnego, chroniące konsumentów przed nadmiernymi kosztami.

- Przykładowe poziomy oprocentowania różnią się znacząco w zależności od typu kredytu od kilku procent dla hipotecznych, do kilkunastu dla gotówkowych.

Oprocentowanie nominalne: co to jest i dlaczego jest tak ważne?

Oprocentowanie nominalne to zazwyczaj pierwsza wartość, na którą zwracamy uwagę, przeglądając oferty banków. To naturalne, bo jest ono wyrażone w procentach i intuicyjnie kojarzy się z kosztem. Pamiętajmy jednak, że choć jest to kluczowy element, nie stanowi ono pełnego obrazu kosztów. Jego zrozumienie jest jednak fundamentem do dalszej, bardziej szczegółowej analizy każdej oferty kredytowej.

Oprocentowanie nominalne w skali roku: prosta definicja dla każdego

Mówiąc najprościej, oprocentowanie nominalne to wartość wyrażona w procentach w skali roku, która informuje nas wyłącznie o tym, ile zapłacimy za sam fakt pożyczenia pieniędzy, czyli o koszcie odsetek. Nie uwzględnia ono żadnych innych opłat, takich jak prowizje, ubezpieczenia czy opłaty przygotowawcze. To czysty koszt kapitału, który bank nam udostępnia.

Jak odróżnić je od innych wskaźników? Kluczowe różnice, które musisz znać

Tak jak wspomniałam, oprocentowanie nominalne dotyczy wyłącznie odsetek. Jego znajomość jest niezwykle przydatna, gdy chcemy porównać oferty pod kątem samego kosztu pieniądza. Jednak aby poznać całkowity koszt kredytu, musimy spojrzeć szerzej. W dalszej części artykułu szczegółowo omówię, jak oprocentowanie nominalne różni się od Rzeczywistej Rocznej Stopy Oprocentowania (RRSO), która jest znacznie bardziej kompleksowym wskaźnikiem.

Dlaczego banki wciąż posługują się tą wartością w komunikacji?

Banki wciąż chętnie posługują się oprocentowaniem nominalnym w swoich ofertach, ponieważ jest to podstawowy i łatwo zrozumiały element kosztu kredytu. Pozwala on na szybkie, wstępne porównanie ofert pod kątem samych odsetek. Dla wielu klientów jest to punkt wyjścia do dalszych rozważań, zanim zagłębią się w bardziej złożone aspekty oferty.

Co składa się na oprocentowanie Twojego kredytu?

Wiele osób myśli, że oprocentowanie nominalne to arbitralna decyzja banku. Nic bardziej mylnego! Ta wartość nie bierze się znikąd. Składa się z dwóch kluczowych komponentów, które wspólnie tworzą ostateczną stawkę, jaką płacimy za pożyczone środki.

WIBOR® czy WIRON®? Tajemnicza stopa bazowa, która wpływa na Twoją ratę

Pierwszym i często zmiennym składnikiem oprocentowania nominalnego jest stopa referencyjna. Dla kredytów złotówkowych o zmiennym oprocentowaniu w Polsce najczęściej spotykamy się ze wskaźnikiem WIBOR (Warsaw Interbank Offered Rate) 3M lub 6M. Od 2023 roku stopniowo wprowadzany jest również WIRON (Warsaw Interest Rate Overnight), który ma zastąpić WIBOR. W przypadku kredytów o stałym oprocentowaniu, wysokość stopy bazowej jest kalkulowana przez bank na podstawie przewidywanego poziomu stóp procentowych w przyszłości. Co ważne, na wysokość tych wskaźników bezpośrednio wpływają stopy procentowe Narodowego Banku Polskiego (NBP), ustalane przez Radę Polityki Pieniężnej. Ich zmiany przekładają się na wysokość Twojej raty.

Marża banku: stały składnik i prawdziwy zysk instytucji finansowej

Drugim elementem jest marża banku. To stała część oprocentowania nominalnego, która stanowi bezpośredni zysk instytucji finansowej. Jej wysokość jest ustalana indywidualnie w umowie kredytowej i może zależeć od wielu czynników. Banki biorą pod uwagę Twoją ocenę zdolności kredytowej, kwotę kredytu, wysokość wkładu własnego, a także to, czy zdecydujesz się na skorzystanie z dodatkowych produktów banku, takich jak konto osobiste czy ubezpieczenie.

Jak te dwa elementy współpracują, tworząc ostateczną wartość procentową?

Oprocentowanie nominalne to po prostu suma stopy referencyjnej i marży banku. To proste równanie, które ma jednak ogromny wpływ na Twoje finanse. Warto pamiętać, że marża banku pozostaje stała przez cały okres kredytowania (chyba że umowa przewiduje inaczej lub skorzystasz z promocji), natomiast stopa referencyjna, jak sama nazwa wskazuje, może się zmieniać. To właśnie zmiany stopy referencyjnej bezpośrednio wpływają na wysokość rat kredytów o zmiennym oprocentowaniu.

Ile wynosi oprocentowanie nominalne dla różnych kredytów?

Wysokość oprocentowania nominalnego nie jest uniwersalna. Różni się znacząco w zależności od rodzaju kredytu i związanego z nim ryzyka. Inne stawki zobaczymy przy kredycie hipotecznym, a inne przy gotówkowym czy karcie kredytowej.

Kredyt hipoteczny: jak oprocentowanie nominalne kształtuje się przy "hipotekach"?

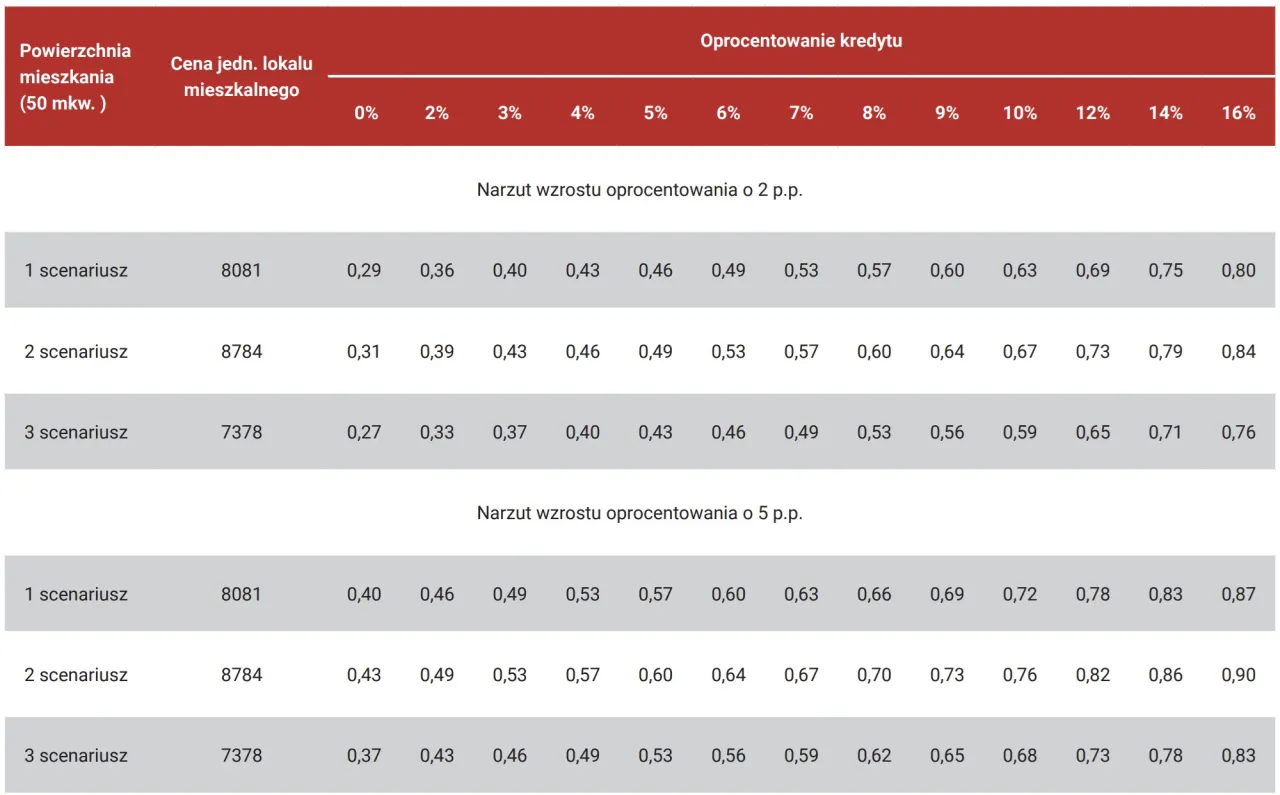

W przypadku kredytów hipotecznych, oprocentowanie nominalne jest zazwyczaj niższe niż dla innych produktów. Dla kredytów ze zmiennym oprocentowaniem składa się ono z aktualnego wskaźnika WIBOR lub WIRON oraz marży banku, która obecnie oscyluje w granicach 1,8% - 2,5%. Kredyty ze stałym oprocentowaniem (oferowane na okres 5 lub 7 lat) mają zazwyczaj oprocentowanie nominalne wyższe na start, ale dają pewność stałej raty, chroniąc przed wzrostem stóp procentowych.

Kredyt gotówkowy: dlaczego tutaj oprocentowanie jest znacznie wyższe?

Kredyty gotówkowe charakteryzują się znacznie wyższym oprocentowaniem nominalnym. Wynika to z większego ryzyka dla banku. Kredyt gotówkowy nie jest zabezpieczony nieruchomością, co sprawia, że w przypadku problemów ze spłatą, bank ma trudniejszą drogę do odzyskania swoich środków. Oprocentowanie nominalne dla kredytów gotówkowych może wynosić od 9% do kilkunastu procent, często zbliżając się do ustawowego maksimum.

Kredyt ratalny i karta kredytowa: gdzie jeszcze spotkasz oprocentowanie nominalne?

Oprocentowanie nominalne jest powszechnym wskaźnikiem i spotkamy je również w innych produktach finansowych. Jest ono stosowane w przypadku kredytów ratalnych, gdzie określa koszt odsetek od zakupionych towarów czy usług. Podobnie, karty kredytowe również mają swoje oprocentowanie nominalne, które zaczyna obowiązywać po zakończeniu okresu bezodsetkowego.

Oprocentowanie nominalne a RRSO: kluczowa różnica w ofertach

Zrozumienie oprocentowania nominalnego to pierwszy krok, ale prawdziwym wskaźnikiem, który każdy konsument powinien znać i analizować, jest RRSO. To ono pokazuje nam całkowity koszt kredytu, a nie tylko jego część.

Dlaczego oprocentowanie nominalne to nie jest całkowity koszt kredytu?

Jak już kilkukrotnie podkreślałam, oprocentowanie nominalne obejmuje wyłącznie odsetki. Nie uwzględnia ono szeregu innych opłat i prowizji, które bank może naliczyć w związku z udzieleniem kredytu. Z tego powodu, samo oprocentowanie nominalne nie jest miarodajnym wskaźnikiem do porównywania ofert i oceny, która z nich jest faktycznie najtańsza.

RRSO (Rzeczywista Roczna Stopa Oprocentowania): co tak naprawdę mówi o ofercie?

RRSO (Rzeczywista Roczna Stopa Oprocentowania) to wskaźnik, który podaje całkowity koszt kredytu dla konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu w stosunku rocznym. Co to oznacza w praktyce? RRSO uwzględnia wszystkie koszty związane z kredytem: odsetki (czyli oprocentowanie nominalne), prowizje, ubezpieczenia, opłaty przygotowawcze i wszelkie inne wydatki, które musisz ponieść w związku z zaciągnięciem zobowiązania. To właśnie RRSO pozwala na rzetelne porównanie różnych ofert kredytowych.

Prowizja, ubezpieczenie, opłaty dodatkowe: ukryte koszty, których nie zobaczysz w oprocentowaniu nominalnym

Wiele kosztów, które znacząco wpływają na ostateczną cenę kredytu, nie jest widocznych w samym oprocentowaniu nominalnym, ale są one uwzględnione w RRSO. Warto zwrócić uwagę na:

- Prowizje bankowe: Opłata za udzielenie kredytu, często wyrażona jako procent od kwoty kredytu.

- Ubezpieczenia: Na przykład ubezpieczenie na życie, od utraty pracy, ubezpieczenie niskiego wkładu własnego w przypadku kredytów hipotecznych. Mogą być obowiązkowe lub oferowane jako dodatkowy produkt obniżający marżę.

- Opłaty przygotowawcze i administracyjne: Koszty związane z uruchomieniem kredytu, wyceną nieruchomości (w przypadku hipoteki) czy obsługą administracyjną.

Maksymalne oprocentowanie nominalne: co mówią przepisy?

Na szczęście prawo chroni konsumentów przed nadmiernie wysokimi odsetkami. W Polsce istnieją jasno określone limity, które regulują maksymalne oprocentowanie nominalne, jakiego banki i inne instytucje finansowe mogą wymagać.

Maksymalne oprocentowanie nominalne: co mówią przepisy Kodeksu cywilnego?

Zgodnie z przepisami Kodeksu cywilnego, maksymalne oprocentowanie nominalne kredytu w Polsce nie może przekroczyć dwukrotności wysokości odsetek ustawowych. Jest to bardzo ważny zapis, który ma na celu zapobieganie lichwie i chronienie kredytobiorców przed nieuczciwymi praktykami.

Jak obliczyć górny limit oprocentowania w oparciu o stopy NBP?

Odsetki ustawowe równe są sumie stopy referencyjnej NBP i 3,5 punktów procentowych. Zatem wzór na maksymalne odsetki nominalne jest prosty i wygląda następująco:

2 x (stopa referencyjna NBP + 3,5%)

To oznacza, że stopa referencyjna NBP jest kluczowym elementem w kalkulacji tego górnego limitu. Warto śledzić jej zmiany, aby mieć świadomość, jakie są aktualne maksymalne dopuszczalne stawki.

Co zrobić, gdy oferta banku przekracza dozwolone limity?

Jako konsumenci powinniśmy być świadomi tych limitów. Jeśli natrafisz na ofertę kredytową, której oprocentowanie nominalne wydaje się podejrzanie wysokie lub wręcz przekracza dozwolone wartości, nie wahaj się zareagować. W takiej sytuacji warto skonsultować się z ekspertem finansowym, rzecznikiem praw konsumentów lub zgłosić sprawę odpowiednim instytucjom nadzorczym. Twoje prawa są chronione!

Jak świadomie analizować oferty kredytowe? Poradnik

Analiza ofert kredytowych może wydawać się skomplikowana, ale z odpowiednią wiedzą staje się znacznie prostsza. Pamiętaj, że kluczem jest kompleksowe podejście, wykraczające poza samo oprocentowanie nominalne. Oto mój poradnik, jak świadomie wybrać najlepszą opcję.

Krok 1: Sprawdź oprocentowanie nominalne, aby poznać koszt odsetek

Zawsze zaczynaj od sprawdzenia oprocentowania nominalnego. Daje Ci to podstawowy pogląd na koszt samych odsetek, czyli cenę pieniądza. To dobry punkt wyjścia do wstępnej selekcji ofert, ale pamiętaj, że to dopiero początek analizy.

Krok 2: Zawsze porównuj RRSO, aby poznać realny, całkowity koszt

To najważniejszy krok! Bez względu na to, jak atrakcyjnie wygląda oprocentowanie nominalne, zawsze porównuj RRSO. To jedyny wskaźnik, który pokazuje całkowity, realny koszt kredytu, uwzględniając wszystkie opłaty. Dzięki niemu możesz obiektywnie porównać różne oferty i wybrać tę, która faktycznie jest najtańsza.

Krok 3: Analizuj harmonogram spłat i zwróć uwagę na całkowitą kwotę do zapłaty

Poproś o szczegółowy harmonogram spłat i dokładnie go przeanalizuj. Zwróć szczególną uwagę na całkowitą kwotę do zapłaty. To ostateczna suma, którą będziesz musiał oddać bankowi. Dzięki temu unikniesz niespodzianek i będziesz mieć pełną świadomość finansowych zobowiązań, które na siebie przyjmujesz.