- Dochody z kryptowalut w Polsce podlegają 19% podatkowi Belki jako zyski kapitałowe.

- Obowiązek podatkowy powstaje przy wymianie kryptowaluty na walutę fiducjarną, towar, usługę lub inne prawo majątkowe (niebędące inną kryptowalutą).

- Wymiana jednej kryptowaluty na inną jest neutralna podatkowo od 2019 roku.

- Nie istnieje kwota wolna od podatku dla zysków z kryptowalut.

- Koszty nabycia kryptowalut obniżają podstawę opodatkowania, a straty można rozliczać przez 5 kolejnych lat.

- Brak jest legalnych sposobów na całkowite uniknięcie podatku od zrealizowanego zysku z kryptowalut przy ich zamianie na walutę FIAT.

Rosnące zainteresowanie kryptowalutami, takimi jak Bitcoin czy Ethereum, sprawia, że coraz więcej osób angażuje się w ich handel, wydobycie czy staking. Wraz z potencjalnymi zyskami pojawiają się jednak pytania o ich opodatkowanie. Jak rozliczyć zyski z kryptowalut zgodnie z polskim prawem? Czy istnieją legalne sposoby na zminimalizowanie obciążeń podatkowych? W tej kwestii panuje wiele niejasności i mitów, dlatego tak ważne jest zrozumienie obowiązujących przepisów.

Podatek od kryptowalut w Polsce: najważniejsze informacje o legalnym rozliczaniu i optymalizacji

W Polsce dochody uzyskane z obrotu kryptowalutami są traktowane jako dochody z kapitałów pieniężnych i podlegają opodatkowaniu stawką 19%. To tak zwany "podatek Belki", który ma zastosowanie do zysków kapitałowych. Ważne jest, aby zrozumieć, że nie ma tu mowy o skali podatkowej, a stała stawka dotyczy zarówno małych, jak i dużych zysków. Jako ekspertka w tej dziedzinie, zawsze podkreślam, że ignorowanie tych przepisów może mieć poważne konsekwencje.

- Brak kwoty wolnej od podatku: W przeciwieństwie do niektórych innych źródeł dochodu, w przypadku zysków z kryptowalut nie obowiązuje żadna kwota wolna od podatku. Oznacza to, że każdy zrealizowany zysk, nawet niewielki, podlega opodatkowaniu.

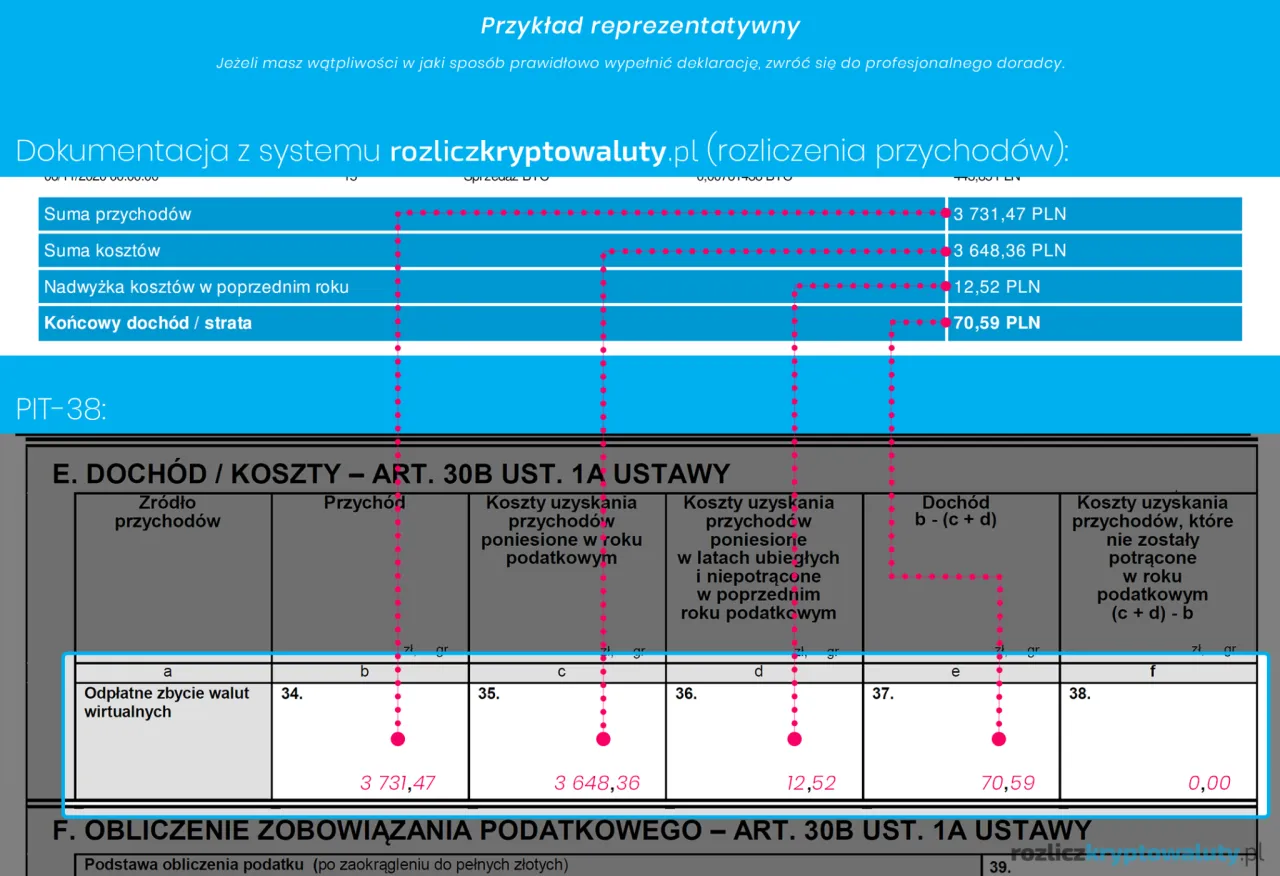

- Rozliczenie roczne: Dochody z kryptowalut rozlicza się raz w roku na formularzu PIT-38, który należy złożyć do końca kwietnia roku następującego po roku podatkowym, w którym uzyskano dochód.

- Podstawa opodatkowania: Podstawą opodatkowania jest różnica między sumą przychodów uzyskanych ze zbycia kryptowalut a sumą kosztów ich nabycia.

- Koszty uzyskania przychodu: Można odliczyć udokumentowane koszty nabycia kryptowalut, co jest kluczowe dla obniżenia podstawy opodatkowania.

Kiedy powstaje obowiązek podatkowy? Kluczowe momenty

Zrozumienie momentu powstania obowiązku podatkowego jest absolutnie fundamentalne dla prawidłowego rozliczenia kryptowalut. Wielu podatników popełnia błędy właśnie na tym etapie, co może prowadzić do nieprzyjemnych konsekwencji. Obowiązek zapłaty podatku od kryptowalut powstaje w kilku konkretnych sytuacjach:

- Wymiana kryptowaluty na walutę fiducjarną (FIAT): Jest to najczęstszy scenariusz. Jeśli sprzedajesz kryptowaluty za polskie złotówki, euro, dolary czy jakąkolwiek inną walutę tradycyjną, powstaje obowiązek podatkowy.

- Wymiana kryptowaluty na towar lub usługę: Płacenie kryptowalutami za zakupy w sklepie, usługi online czy cokolwiek innego, co nie jest inną kryptowalutą, jest równoznaczne ze zbyciem kryptowaluty i generuje obowiązek podatkowy.

- Wymiana kryptowaluty na inne prawo majątkowe: Jeśli wymieniasz kryptowaluty na akcje, obligacje, nieruchomości czy inne aktywa, które nie są kryptowalutami, również powstaje obowiązek podatkowy.

Powyższe punkty jasno wskazują, że obowiązek podatkowy powstaje w momencie "wyjścia" ze świata kryptowalut do świata tradycyjnych finansów lub realnych dóbr. To kluczowa zasada, którą należy mieć na uwadze przy każdej transakcji. Przyjrzyjmy się teraz tym scenariuszom nieco dokładniej.

Sprzedaż za waluty fiducjarne (FIAT)

To najbardziej oczywisty i najczęściej spotykany przypadek. Kiedy decydujesz się spieniężyć swoje kryptowaluty, czyli zamienić je na PLN, EUR, USD lub inną walutę fiducjarną, zawsze generujesz obowiązek podatkowy. Niezależnie od tego, czy robisz to na polskiej giełdzie, zagranicznej platformie, czy w kantorze stacjonarnym przychód ze sprzedaży podlega opodatkowaniu. To podstawowa zasada, od której nie ma odstępstw w kontekście zrealizowanego zysku.

Płacenie kryptowalutami za towary i usługi

Coraz więcej firm i sklepów akceptuje kryptowaluty jako formę płatności. Chociaż może się to wydawać wygodne i nowoczesne, z perspektywy podatkowej jest to równoznaczne ze sprzedażą kryptowaluty. Jeśli użyjesz Bitcoina do zakupu kawy, z punktu widzenia prawa podatkowego, najpierw "sprzedajesz" Bitcoina, a następnie uzyskane środki (wartość kawy) przeznaczasz na jej zakup. Wartość tej transakcji, pomniejszona o koszt nabycia kryptowaluty, stanowi twój przychód podlegający opodatkowaniu.

Wymiana kryptowaluty na inną kryptowalutę (krypto-krypto)

Od 2019 roku polskie przepisy wprowadziły ważną zmianę: wymiana jednej kryptowaluty na inną jest neutralna podatkowo. Oznacza to, że jeśli na przykład wymieniasz Bitcoin na Ethereum, nie powstaje obowiązek podatkowy w momencie tej transakcji. Podatek zostanie naliczony dopiero wtedy, gdy sprzedasz Ethereum za walutę fiducjarną, zapłacisz nim za towar/usługę, lub wymienisz na inne prawo majątkowe. To jedyny moment, który nie generuje natychmiastowego obowiązku podatkowego i jest często wykorzystywany w strategiach inwestycyjnych.Koszty uzyskania przychodu i rozliczanie strat

Jednym z kluczowych elementów legalnej optymalizacji podatkowej jest prawidłowe rozliczanie kosztów uzyskania przychodu. Kosztem jest każdy udokumentowany wydatek poniesiony na nabycie kryptowaluty. Mogą to być bezpośrednie koszty zakupu, ale także prowizje giełdowe czy opłaty transakcyjne. Co więcej, polskie prawo pozwala na rozliczanie strat podatkowych z lat ubiegłych. Jeśli w danym roku podatkowym poniosłeś stratę na kryptowalutach (czyli koszty nabycia przewyższyły przychody ze zbycia), możesz ją odliczyć od dochodu w kolejnych 5 latach. To bardzo ważne narzędzie, które pozwala realnie obniżyć podstawę opodatkowania w przyszłości.

Mity i ryzyka: czego unikać przy rozliczaniu kryptowalut?

W internecie krąży wiele nieprawdziwych informacji i "porad", które sugerują sposoby na uniknięcie podatku od kryptowalut. Chcę to jasno podkreślić: większość z nich to mity, które mogą prowadzić do poważnych konsekwencji prawnych. Jako ekspertka, muszę ostrzec przed takimi strategiami, ponieważ ich stosowanie jest równoznaczne z uchylaniem się od płacenia podatków, a to jest karalne.

Zagraniczne giełdy i "brak jurysdykcji"

Popularnym mitem jest przekonanie, że wypłacając kryptowaluty przez zagraniczne giełdy, zwalnia się z obowiązku podatkowego w Polsce. Nic bardziej mylnego! Jeśli jesteś polskim rezydentem podatkowym, masz obowiązek rozliczyć wszystkie swoje dochody, niezależnie od tego, gdzie na świecie zostały uzyskane. Organy skarbowe wymieniają się informacjami na arenie międzynarodowej, na przykład w ramach standardu CRS (Common Reporting Standard), co pozwala na monitorowanie transakcji na zagranicznych kontach. Próba ukrycia dochodów w ten sposób jest bardzo ryzykowna.

Bitomaty i kantory stacjonarne iluzja anonimowości

Często słyszę, że bitomaty i kantory stacjonarne zapewniają pełną anonimowość, co miałoby zwalniać z podatku. To również jest iluzja. Choć niektóre transakcje w bitomatach mogą być mniej scentralizowane, w praktyce wiele z nich wymaga weryfikacji tożsamości przy większych kwotach. Ponadto, ślady transakcji w blockchainie są publiczne i mogą być analizowane. Organy ścigania i skarbowe coraz lepiej radzą sobie ze śledzeniem przepływów kryptowalut, a rzekoma anonimowość często okazuje się bardzo łatwa do przełamania.

Transakcje P2P (Peer-to-Peer) niewidoczne dla urzędu?

Innym mitem jest przekonanie, że transakcje P2P, czyli bezpośrednia wymiana kryptowalut między dwoma osobami, są niewidoczne dla urzędu skarbowego. Owszem, tego typu transakcje mogą być trudniejsze do wykrycia, ale nie oznacza to, że są legalnie zwolnione z opodatkowania. Każdy dochód uzyskany w Polsce podlega opodatkowaniu. W przypadku wykrycia takich transakcji, podatnik może zostać pociągnięty do odpowiedzialności. Banki, przez które przechodzą płatności za kryptowaluty, również mogą zgłaszać podejrzane operacje.

Konsekwencje unikania opodatkowania

Chcę to powiedzieć jasno i wyraźnie: unikanie opodatkowania kryptowalut to nie zabawa. Konsekwencje mogą być bardzo poważne. Oprócz konieczności zapłaty zaległego podatku, podatnikowi grożą wysokie kary finansowe, a w skrajnych przypadkach odpowiedzialność karno-skarbowa. Może to oznaczać grzywny, a nawet pozbawienie wolności. Urząd skarbowy ma coraz więcej narzędzi do wykrywania nieprawidłowości, a zignorowanie obowiązku podatkowego to prosta droga do problemów. Uczciwe rozliczenie to jedyna bezpieczna droga.

Pamiętaj, że próby unikania podatków od kryptowalut mogą prowadzić do poważnych konsekwencji prawnych i finansowych, włączając w to odpowiedzialność karno-skarbową. Uczciwe rozliczenie to jedyna bezpieczna droga.

Legalna optymalizacja podatkowa a uchylanie się od płacenia podatków

Po omówieniu ryzyk związanych z próbami unikania podatków, przejdźmy do kwestii legalnej optymalizacji. Ważne jest, aby rozróżnić te dwa pojęcia. Optymalizacja podatkowa to działanie zgodne z prawem, mające na celu zminimalizowanie obciążeń podatkowych poprzez wykorzystanie dostępnych ulg i mechanizmów. Uchylanie się od płacenia podatków to świadome łamanie prawa. W przypadku kryptowalut, możliwości legalnej optymalizacji są ograniczone, ale istnieją.

Wykorzystanie straty podatkowej

Jak już wspomniałam, możliwość rozliczania straty podatkowej to jedno z nielicznych, ale skutecznych narzędzi optymalizacyjnych. Jeśli w danym roku podatkowym poniosłeś stratę na kryptowalutach, możesz ją odliczyć od dochodu w kolejnych pięciu latach. To oznacza, że jeśli w przyszłości osiągniesz zyski, możesz je pomniejszyć o wcześniejsze straty, co obniży twój podatek. Pamiętaj jednak, aby strata była prawidłowo udokumentowana.

Precyzyjna dokumentacja transakcji

To nie jest bezpośrednia optymalizacja, ale absolutna podstawa do prawidłowego rozliczenia i uniknięcia problemów. Dokumentowanie każdej transakcji kryptowalutowej zarówno nabycia, jak i zbycia, wraz z datami, kwotami i kosztami (np. prowizjami) jest kluczowe. Bez rzetelnej dokumentacji trudno będzie udowodnić koszty uzyskania przychodu, co może skutkować opodatkowaniem całego przychodu bez możliwości odliczeń. Ja zawsze radzę prowadzić szczegółowy rejestr, najlepiej w formie arkusza kalkulacyjnego.

Rozliczanie kryptowalut w ramach działalności gospodarczej

Dla osób, które prowadzą bardzo aktywny i duży obrót kryptowalutami, istnieje możliwość rozliczania ich w ramach działalności gospodarczej. Jest to jednak rozwiązanie znacznie bardziej złożone i nie zawsze korzystniejsze. Wymaga indywidualnej analizy, ponieważ wiąże się z innymi stawkami podatkowymi (np. skala podatkowa lub podatek liniowy), ale także z obowiązkami związanymi z ZUS-em i prowadzeniem pełnej księgowości. Moim zdaniem, dla większości inwestorów indywidualnych, rozliczanie w ramach PIT-38 jest prostsze i wystarczające.

Przeczytaj również: Koparka kryptowalut: Jak działa i czy warto kopać w Polsce?

Konsultacja z doradcą podatkowym i interpretacje indywidualne

W przypadku skomplikowanych sytuacji, dużych zysków lub nietypowych transakcji, zawsze warto skorzystać z konsultacji z doradcą podatkowym specjalizującym się w kryptowalutach. Taki ekspert pomoże prawidłowo zinterpretować przepisy i zaplanować rozliczenie. Dodatkowo, w razie wątpliwości co do sposobu rozliczenia konkretnej transakcji, podatnicy mogą wystąpić z wnioskiem o wydanie indywidualnej interpretacji podatkowej do Dyrektora Krajowej Informacji Skarbowej. Taka interpretacja zapewnia ochronę i pewność prawną w przyszłości.

Podsumowując, w obecnym stanie prawnym w Polsce nie ma magicznych sposobów na legalne uniknięcie podatku od zrealizowanych zysków z kryptowalut. Wszelkie "porady" sugerujące inaczej są nielegalne i mogą prowadzić do poważnych konsekwencji. Najbezpieczniejszą i jedyną słuszną strategią jest uczciwe i terminowe rozliczenie uzyskanych dochodów na formularzu PIT-38, z uwzględnieniem udokumentowanych kosztów i ewentualnych strat. Tylko w ten sposób można spać spokojnie i uniknąć problemów z urzędem skarbowym.