Rentowność 10-letnich obligacji skarbowych klucz do zrozumienia inwestycji w dług państwowy.

- Emitentem 10-letnich obligacji skarbowych jest Ministerstwo Finansów, a nie Narodowy Bank Polski.

- Na rynku dostępne są obligacje rynkowe (hurtowe, o dynamicznej rentowności) oraz detaliczne (EDO, z oprocentowaniem zmiennym powiązanym z inflacją).

- Na początku 2026 roku rentowność 10-letnich obligacji rynkowych oscyluje w granicach 5,5%-5,8%.

- Kluczowe czynniki wpływające na rentowność to stopy procentowe NBP, inflacja, globalna sytuacja gospodarcza oraz wiarygodność kredytowa Polski.

- Obecnie, przy uwzględnieniu celu inflacyjnego NBP, realna stopa zwrotu z obligacji stałoprocentowych może być dodatnia, co zwiększa ich atrakcyjność.

Rentowność polskich 10-latek dlaczego budzi zainteresowanie inwestorów?

Na początku 2026 roku polski rynek długu pozostaje w centrum uwagi inwestorów, a rentowność 10-letnich obligacji skarbowych jest jednym z najczęściej analizowanych wskaźników. Przy stopie referencyjnej NBP utrzymującej się na poziomie 5,75% i prognozach inflacyjnych wskazujących na jej stabilizację w okolicach celu inflacyjnego w średnim terminie, obligacje skarbowe zyskują na atrakcyjności. Inwestorzy szukają bezpiecznych przystani dla kapitału, a stabilizujące się otoczenie makroekonomiczne sprawia, że dług państwowy staje się interesującą alternatywą, oferującą potencjalnie dodatnią realną stopę zwrotu.

Z mojego doświadczenia wynika, że kluczowe jest rozróżnienie między rentownością obligacji (yield to maturity) a jej oprocentowaniem (kuponem). Oprocentowanie to stała lub zmienna płatność, którą emitent wypłaca posiadaczowi obligacji. Rentowność natomiast to znacznie bardziej kompleksowy wskaźnik, odzwierciedlający całkowity zwrot, jaki inwestor może uzyskać z obligacji, jeśli utrzyma ją do terminu wykupu, uwzględniający zarówno płatności kuponowe, jak i różnicę między ceną zakupu a wartością nominalną obligacji. To właśnie rentowność, a nie samo oprocentowanie, daje nam pełny obraz potencjalnego zysku.

Wielokrotnie spotykam się z powszechnym mitem, że Narodowy Bank Polski jest emitentem obligacji skarbowych. Chciałabym jasno podkreślić, że emitentem obligacji skarbowych jest Ministerstwo Finansów, działające w imieniu Skarbu Państwa. NBP pełni zupełnie inną, choć równie ważną rolę w gospodarce. Jako bank centralny, odpowiada za kształtowanie polityki pieniężnej, w tym ustalanie stóp procentowych, co oczywiście ma pośredni wpływ na rentowność obligacji. NBP może również prowadzić operacje na rynku wtórnym, kupując lub sprzedając obligacje, co wpływa na ich ceny i rentowność, ale nie jest ich pierwotnym emitentem.

Wielu inwestorów myli rolę Narodowego Banku Polskiego z Ministerstwem Finansów, błędnie przypisując NBP rolę emitenta obligacji skarbowych.

Przeczytaj również: Rentowność obligacji USA 2026: Analiza i prognozy dla inwestora

Co tak naprawdę oznacza rentowność 10-letnich obligacji?

Kiedy mówimy, że rentowność 10-letnich obligacji skarbowych wynosi na przykład 5,6%, oznacza to, że jeśli inwestor kupi obligację po aktualnej cenie rynkowej i utrzyma ją do terminu wykupu, może oczekiwać średniorocznego zwrotu na poziomie 5,6%. Ten wskaźnik uwzględnia zarówno płatności odsetkowe (kupon), jak i wszelkie dyskonta lub premie, po jakich obligacja została zakupiona. Jest to miara efektywnego zwrotu z inwestycji, biorąca pod uwagę cenę rynkową obligacji.

Warto zrozumieć, że między ceną obligacji a jej rentownością istnieje odwrotna zależność. Oznacza to, że gdy cena obligacji na rynku wtórnym rośnie, jej rentowność spada, i odwrotnie spadek ceny obligacji powoduje wzrost jej rentowności. Dzieje się tak, ponieważ stałe płatności kuponowe rozkładają się na wyższą lub niższą cenę zakupu, zmieniając efektywny zwrot dla nowego nabywcy.

Dla świadomego inwestora kluczowa jest również realna stopa zwrotu, czyli nominalna rentowność skorygowana o inflację. Przy aktualnej nominalnej rentowności oscylującej wokół 5,6% i celu inflacyjnym NBP wynoszącym 2,5% (+/- 1 p.p.), możemy mówić o perspektywie uzyskania dodatniej realnej stopy zwrotu. To bardzo ważna informacja, ponieważ oznacza, że inwestycja w obligacje stałoprocentowe może nie tylko chronić kapitał przed inflacją, ale także generować realny zysk, co w obecnych warunkach rynkowych zwiększa ich atrakcyjność.

Jak kształtowała się rentowność polskich 10-latek analiza danych

W lutym 2026 roku rentowność polskich 10-letnich obligacji skarbowych kształtuje się w przedziale 5,5%-5,8%. Jest to poziom niższy niż historyczne szczyty obserwowane w latach 2022-2023, kiedy to w obliczu wysokiej inflacji i agresywnych podwyżek stóp procentowych przez NBP, rentowności potrafiły przekroczyć 8%. Mimo tego spadku, obecny poziom wciąż pozostaje historycznie wysoki, co świadczy o utrzymującej się niepewności rynkowej, ale jednocześnie oferuje atrakcyjne warunki dla nowych inwestorów.

Analizując ostatnie lata, wyraźnie widać, jak na kształtowanie się rentowności wpływały kluczowe wydarzenia gospodarcze. Okresy gwałtownego wzrostu inflacji, zwłaszcza po pandemii COVID-19 i w wyniku wojny w Ukrainie, wymusiły na bankach centralnych, w tym NBP, serię podwyżek stóp procentowych. To z kolei bezpośrednio przełożyło się na wzrost rentowności obligacji, ponieważ inwestorzy żądali wyższego wynagrodzenia za pożyczanie pieniędzy państwu w środowisku wysokiego ryzyka inflacyjnego. Obecnie obserwujemy stabilizację i stopniowy spadek inflacji, co pozwala na obniżanie rentowności, choć proces ten jest złożony i zależny od wielu czynników.

Dla tych, którzy chcą na bieżąco śledzić rentowność obligacji rynkowych, polecam sprawdzone źródła danych. Są to m.in.:

- Bloomberg i Reuters profesjonalne platformy finansowe,

- Stooq.pl popularny polski portal finansowy,

- Catalyst rynek obligacji Giełdy Papierów Wartościowych w Warszawie.

Informacje o obligacjach detalicznych, takich jak EDO, znajdziecie Państwo na oficjalnej stronie obligacjeskarbowe.pl.

5 kluczowych czynników kształtujących rentowność obligacji

Decyzje Rady Polityki Pieniężnej (RPP) dotyczące stóp procentowych NBP mają fundamentalne znaczenie dla rentowności obligacji. Kiedy RPP podnosi stopy procentowe, koszt pieniądza w gospodarce wzrasta. W efekcie, aby nowe emisje obligacji były atrakcyjne dla inwestorów, muszą oferować wyższą rentowność, co z reguły prowadzi do wzrostu rentowności również na rynku wtórnym dla już istniejących papierów.

Inflacja odgrywa dwojaką rolę. Z jednej strony, wysoka inflacja wymusza na emitencie oferowanie wyższych nominalnych rentowności, aby zrekompensować inwestorom utratę siły nabywczej pieniądza. Z drugiej strony, spadek inflacji może zwiększać atrakcyjność istniejących obligacji stałoprocentowych, ponieważ ich realna stopa zwrotu staje się wyższa, co może prowadzić do wzrostu ich cen i spadku rentowności.

Nie można zapominać o globalnej sytuacji gospodarczej. Nastroje na rynkach światowych, decyzje banków centralnych takich jak amerykański Fed czy Europejski Bank Centralny (EBC), a także globalne ryzyka geopolityczne, mają bezpośredni wpływ na apetyt inwestorów na polski dług. Polska, jako gospodarka otwarta, jest wrażliwa na te czynniki, a ich zmiany mogą prowadzić do przepływów kapitału, wpływając na popyt i podaż na rynku obligacji, a tym samym na ich rentowność.

Wiarygodność kredytowa Polski, oceniana przez międzynarodowe agencje ratingowe (takie jak S&P, Moody's, Fitch), jest kolejnym kluczowym czynnikiem. Wyższy rating oznacza niższe ryzyko niewypłacalności, co przekłada się na niższe rentowności, ponieważ inwestorzy są skłonni zaakceptować niższy zwrot za bezpieczniejszą inwestycję. Wszelkie postrzegane ryzyka polityczne czy fiskalne mogą natomiast prowadzić do obniżenia ratingu lub wzrostu premii za ryzyko, co skutkuje wzrostem rentowności.

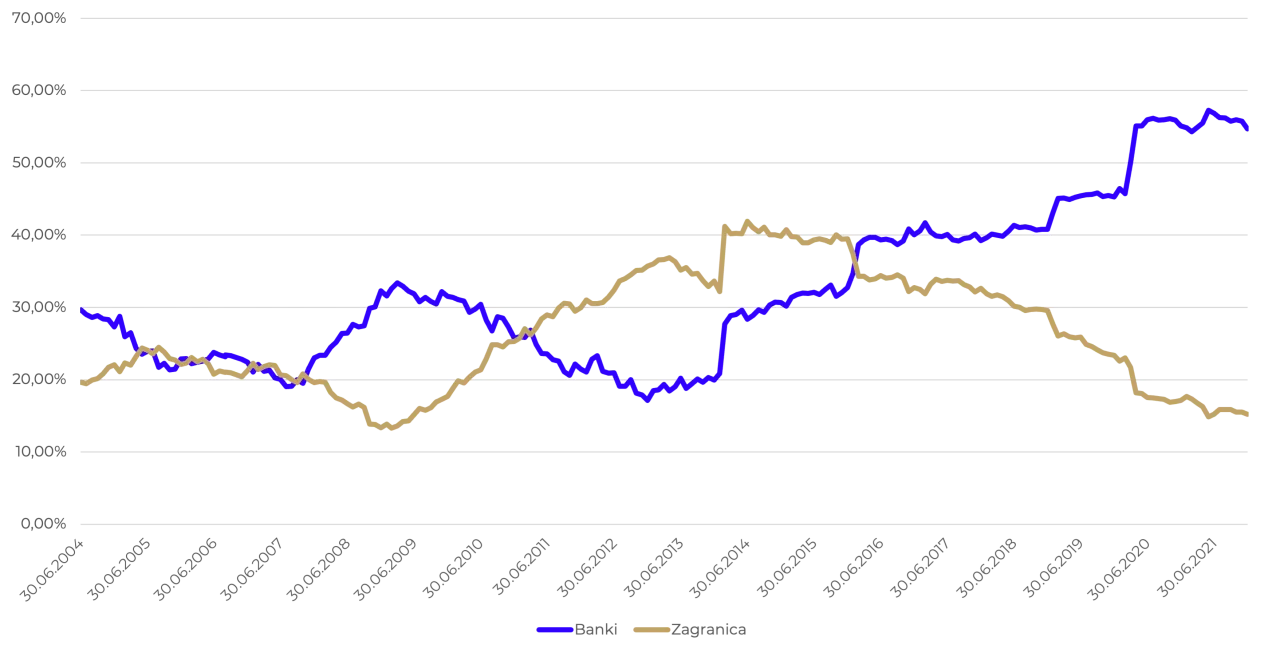

Wreszcie, podstawowe zasady popytu i podaży na rynku długu są nie do przecenienia. Jeśli popyt na polskie obligacje rośnie (np. z powodu zwiększonego zainteresowania ze strony inwestorów zagranicznych lub krajowych funduszy), ich ceny rosną, a rentowności spadają. Odwrotnie, gdy podaż obligacji przewyższa popyt, ceny spadają, a rentowności rosną, aby przyciągnąć nowych nabywców.

Obligacje rynkowe a detaliczne EDO które wybrać?

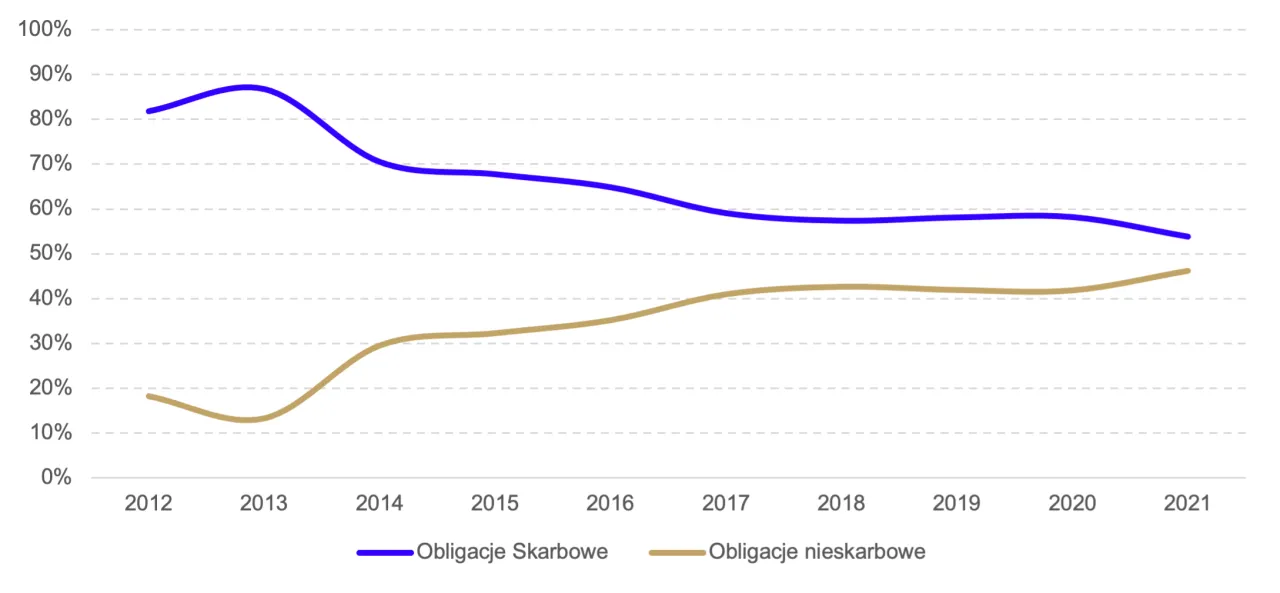

Na polskim rynku dostępne są dwa główne typy 10-letnich obligacji skarbowych, które różnią się mechanizmem działania i przeznaczeniem. Obligacje rynkowe, często nazywane hurtowymi (np. serii DS), to papiery wartościowe o stałym oprocentowaniu, które są notowane na rynku Catalyst. Ich rentowność zmienia się dynamicznie w zależności od bieżącego popytu i podaży na rynku wtórnym. Są one przeznaczone głównie dla inwestorów instytucjonalnych, takich jak banki, fundusze inwestycyjne czy ubezpieczeniowe, dysponujących większym kapitałem i akceptujących zmienność cenową.

Z kolei detaliczne obligacje EDO (Emerytalne Dziesięcioletnie Oszczędnościowe) to propozycja dla indywidualnych inwestorów. Charakteryzują się one zmiennym oprocentowaniem, które jest powiązane z inflacją (wskaźnik CPI) plus stała marża. Dzięki temu oferują ochronę przed inflacją i są postrzegane jako bezpieczniejsza forma lokowania oszczędności, szczególnie dla osób, które nie chcą monitorować codziennych wahań rynkowych i cenią sobie przewidywalność realnego zwrotu.Aby ułatwić wybór, przygotowałam krótkie porównanie:

| Cecha | Obligacje rynkowe (DS) | Obligacje detaliczne (EDO) |

|---|---|---|

| Emitent | Ministerstwo Finansów | Ministerstwo Finansów |

| Dostępność | Rynek wtórny (Catalyst), biura maklerskie | Sprzedaż pierwotna (banki, PKO BP), rynek wtórny (ograniczony) |

| Oprocentowanie | Stały kupon (z góry określony) | Zmienne: inflacja (CPI) + stała marża |

| Rentowność | Dynamicznie zmieniająca się na rynku wtórnym | Trudna do określenia z góry (zmienna) |

| Ryzyko stopy proc. | Wysokie (wartość rynkowa zmienia się wraz ze stopami) | Niskie (oprocentowanie dostosowuje się do inflacji) |

| Cel inwestycyjny | Spekulacja, zarządzanie portfelem, duże instytucje | Ochrona kapitału przed inflacją, długoterminowe oszczędzanie |

Czy inwestycja w 10-letnie obligacje skarbowe w 2026 roku to dobry pomysł?

W 2026 roku inwestycja w 10-letnie obligacje skarbowe może być atrakcyjną opcją, zwłaszcza dla inwestorów poszukujących stabilizacji i ochrony kapitału. Przy obecnej rentowności rynkowej w okolicach 5,5%-5,8% i prognozowanej inflacji zbliżającej się do celu NBP, istnieje realna szansa na uzyskanie dodatniej realnej stopy zwrotu. To oznacza, że siła nabywcza naszych oszczędności nie tylko zostanie zachowana, ale nawet wzrośnie. Należy jednak pamiętać o ryzykach, które zawsze towarzyszą inwestycjom, nawet tym uznawanym za bezpieczne.

Jednym z kluczowych ryzyk, szczególnie dla długoterminowych obligacji o stałym oprocentowaniu, jest ryzyko stopy procentowej. Jeśli stopy procentowe w gospodarce wzrosną po zakupie obligacji, wartość rynkowa posiadanych przez nas papierów spadnie. Dzieje się tak, ponieważ nowo emitowane obligacje będą oferować wyższe oprocentowanie, czyniąc nasze "stare" obligacje mniej atrakcyjnymi. Jeśli będziemy musieli sprzedać obligacje przed terminem wykupu w takim scenariuszu, możemy ponieść stratę.

Porównując 10-letnie obligacje skarbowe z innymi formami inwestycji, widzę je jako ważny element zdywersyfikowanego portfela. W przeciwieństwie do lokat bankowych, obligacje rynkowe oferują płynność (możliwość sprzedaży na giełdzie), a ich rentowność często przewyższa oprocentowanie depozytów. W porównaniu do akcji, obligacje są znacznie mniej ryzykowne i mniej zmienne, choć oferują niższy potencjał wzrostu. W stosunku do nieruchomości, obligacje charakteryzują się znacznie większą płynnością i niższym progiem wejścia. Moim zdaniem, obligacje skarbowe stanowią solidną bazę, która może stabilizować portfel w okresach rynkowej zmienności.

Kluczowe wnioski dla świadomego inwestora

Podsumowując naszą analizę, chciałabym, aby każdy świadomy inwestor zapamiętał kilka kluczowych punktów:

- Rentowność to nie oprocentowanie: Zawsze analizuj rentowność do wykupu, aby uzyskać pełny obraz potencjalnego zwrotu.

- Ministerstwo Finansów to emitent: Rozróżniaj rolę MF od NBP, aby właściwie rozumieć mechanizmy rynku długu.

- Inflacja i stopy NBP to fundament: Monitoruj te wskaźniki, ponieważ mają one bezpośredni wpływ na atrakcyjność obligacji.

- Dywersyfikacja jest kluczem: Obligacje skarbowe, zwłaszcza te o dodatniej realnej stopie zwrotu, mogą być cennym elementem stabilizującym portfel.

Patrząc w przyszłość, perspektywy dla 10-letnich obligacji skarbowych w Polsce wydają się stabilne. Jeśli inflacja będzie kontynuować trend spadkowy, a NBP utrzyma stopy procentowe na obecnym poziomie lub zdecyduje się na ich stopniowe obniżanie, obligacje stałoprocentowe mogą nadal oferować atrakcyjną realną stopę zwrotu. Oczywiście, globalne czynniki ekonomiczne i geopolityczne zawsze będą wprowadzać pewien element niepewności, ale obecne warunki sprzyjają rozważeniu tej formy inwestycji.